SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Существенный спад в игровом сегменте Nvidia - Синара

- 09 августа 2022, 20:12

- |

Акции Nvidia вчера упали на 6,3%: компания сообщила, что рассчитывает на выручку за второй квартал 2023 ф. г. (закончится 31 июля) в размере $6,7 млрд, на 17% ниже озвученного в мае прогноза в $8,1 млрд. По мнению Nvidia, сложные условия сохранятся на рынке и в третьем квартале.

В полном объеме отчетность за второй квартал своего финансового года Nvidia опубликует 24 августа.

Пересмотр прогноза в сторону его понижения главным образом обусловлен падением выручки сегмента «Игры» на 33% г/г до $2,04 млрд. Аналитики, опрошенные FactSet, в среднем ожидали цифру $3,09 млрд.

Дженсен Хуанг, генеральный директор Nvidia, сказал, что компания, реагируя на сильное падение доходов сегмента за квартал, корректирует цены и запасы. Ретейлеры и дистрибьюторы электроники, производители чипов в последние месяцы наблюдают снижение спроса со стороны геймеров, поспешивших приобрести чипы в пандемию. Видеокарты Nvidia также распространены в майнинге, резко сократившемся из-за падения цифровых валют.

Напомним, что еще в 1К23 годовой темп роста выручки достигал 46,4%. Теперь же, по нашим оценкам, рост в 2023 ф. г. может замедлиться до 12% г/г против 61% годом ранее. По нашим расчетам, снижение прогнозных финансовых показателей в DCF-модели уменьшает справедливую оценку компании на 13% и должно привести к соразмерному снижению котировок.

Фомкина Ирина

Синара ИБ

В полном объеме отчетность за второй квартал своего финансового года Nvidia опубликует 24 августа.

Пересмотр прогноза в сторону его понижения главным образом обусловлен падением выручки сегмента «Игры» на 33% г/г до $2,04 млрд. Аналитики, опрошенные FactSet, в среднем ожидали цифру $3,09 млрд.

Дженсен Хуанг, генеральный директор Nvidia, сказал, что компания, реагируя на сильное падение доходов сегмента за квартал, корректирует цены и запасы. Ретейлеры и дистрибьюторы электроники, производители чипов в последние месяцы наблюдают снижение спроса со стороны геймеров, поспешивших приобрести чипы в пандемию. Видеокарты Nvidia также распространены в майнинге, резко сократившемся из-за падения цифровых валют.

Напомним, что еще в 1К23 годовой темп роста выручки достигал 46,4%. Теперь же, по нашим оценкам, рост в 2023 ф. г. может замедлиться до 12% г/г против 61% годом ранее. По нашим расчетам, снижение прогнозных финансовых показателей в DCF-модели уменьшает справедливую оценку компании на 13% и должно привести к соразмерному снижению котировок.

Мы рассматриваем новость как негативную и ожидаем дальнейшего давления на котировки Nvidia в краткосрочной перспективе.Вахрамеев Сергей

Фомкина Ирина

Синара ИБ

- комментировать

- 259

- Комментарии ( 0 )

Новости рынков |Ожидается рост финансовых результатов X5 - Альфа-Банк

- 01 августа 2022, 18:19

- |

Х5 завтра представит финансовые результаты за 2К22.

Мы ожидаем сильного роста EBITDA на уровне 38% г/г при рентабельности 9,3% (что на 1,3 п. п. выше г/г) на фоне позитивного эффекта от операционного левереджа. В то же время, учитывая давление на реальные располагаемые доходы, мы считаем, что улучшение рентабельности в 2К может быть реинвестировано в цены в 2П22П. Тем не менее мы считаем, что господдержка семьям и ограниченные возможности по внешнему туризму, возможно, продолжат оказывать поддержку спросу на продукты питания в ближайшие кварталы. Риски, связанные с холдинговой структурой в Нидерландах, пока сохраняются (компания не может выплачивать дивиденды и проводить обратные выкупы акций).

— Согласно нашему прогнозу, выручка за 2К22 составит 648,5 млрд руб., что на 19% выше г/г (и соответствует недавно представленным данным по розничным продажам и при условии вклада от прочей выручки на уровне 0,2%).

— По нашей оценке, 2К22 EBITDA составит 60,6 млрд руб. (по стандартам IAS 17), что на 38% выше г/г при рентабельности EBITDA на уровне 9,3%. Мы ожидаем улучшения рентабельности на 1,3 п. п. за счет неизменной г/г валовой рентабельности и сдержанного роста операционных расходов в 2К.

( Читать дальше )

Мы ожидаем сильного роста EBITDA на уровне 38% г/г при рентабельности 9,3% (что на 1,3 п. п. выше г/г) на фоне позитивного эффекта от операционного левереджа. В то же время, учитывая давление на реальные располагаемые доходы, мы считаем, что улучшение рентабельности в 2К может быть реинвестировано в цены в 2П22П. Тем не менее мы считаем, что господдержка семьям и ограниченные возможности по внешнему туризму, возможно, продолжат оказывать поддержку спросу на продукты питания в ближайшие кварталы. Риски, связанные с холдинговой структурой в Нидерландах, пока сохраняются (компания не может выплачивать дивиденды и проводить обратные выкупы акций).

— Согласно нашему прогнозу, выручка за 2К22 составит 648,5 млрд руб., что на 19% выше г/г (и соответствует недавно представленным данным по розничным продажам и при условии вклада от прочей выручки на уровне 0,2%).

— По нашей оценке, 2К22 EBITDA составит 60,6 млрд руб. (по стандартам IAS 17), что на 38% выше г/г при рентабельности EBITDA на уровне 9,3%. Мы ожидаем улучшения рентабельности на 1,3 п. п. за счет неизменной г/г валовой рентабельности и сдержанного роста операционных расходов в 2К.

( Читать дальше )

Новости рынков |Норильский никель: прогноз результатов за 1П22 по МСФО - Синара

- 01 августа 2022, 14:54

- |

Норникель завтра (2 августа) опубликует результаты за 1П22 по МСФО.

Мы ожидаем выручки и EBITDA на практически неизменном в сопоставлении c прошлым полугодием уровне ($9,2 млрд и $4,9 млрд). Полагаем, что объем продаж Норникеля в 1П22 оказался ниже производственных показателей в связи с проблемами с логистикой продаж, что негативно повлияло на выручку и EBITDA за отчетный период. На EBITDA за 1П22 также должны отрицательно сказаться 20%-ное увеличение зарплат и рост численности персонала.

Синара ИБ

Из отрицательных факторов отметим, что свободный денежный поток должен сократиться на 50% п/п до $1,5 млрд из-за роста оборотного капитала (увеличение запасов металлов и запчастей для оборудования). Как мы понимаем, Норникель не объявит дивиденды одновременно с опубликованием финансовых результатов; скорее всего, совет директоров даст рекомендацию по промежуточным выплатам в октябре-ноябре этого года. Компания также решила в этот раз не проводить телеконференцию с инвесторами и аналитиками после опубликования отчетности.

Мы ожидаем выручки и EBITDA на практически неизменном в сопоставлении c прошлым полугодием уровне ($9,2 млрд и $4,9 млрд). Полагаем, что объем продаж Норникеля в 1П22 оказался ниже производственных показателей в связи с проблемами с логистикой продаж, что негативно повлияло на выручку и EBITDA за отчетный период. На EBITDA за 1П22 также должны отрицательно сказаться 20%-ное увеличение зарплат и рост численности персонала.

Мы ожидаем, что существенная прибыль по курсовым разницам в связи с укреплением рубля с курса USD/RUB 75 на конец 2021 г. до 52 на конец 1П22 может исказить показатель чистой прибыли, сделав его нерепрезентативным.Смолин Дмитрий

Синара ИБ

Из отрицательных факторов отметим, что свободный денежный поток должен сократиться на 50% п/п до $1,5 млрд из-за роста оборотного капитала (увеличение запасов металлов и запчастей для оборудования). Как мы понимаем, Норникель не объявит дивиденды одновременно с опубликованием финансовых результатов; скорее всего, совет директоров даст рекомендацию по промежуточным выплатам в октябре-ноябре этого года. Компания также решила в этот раз не проводить телеконференцию с инвесторами и аналитиками после опубликования отчетности.

Новости рынков |Сильные квартальные результаты РусГидро могут стать драйвером роста котировок - Фридом Финанс

- 30 мая 2022, 11:58

- |

«РусГидро» (HYDR 0,7978, +0,78%) может представить результаты за 1-й квартал. Консенсус-прогноз отсутствует. Компания могла нарастить выручку до 116 млрд руб., сохранив EBITDA и чистую прибыль на уровне прошлого года. Согласно прогнозу на 2022 год, выручка, EBITDA и чистая прибыль эмитента составят 469 млрд, 130 млрд и 65 млрд руб. соответственно. Выручка материнской компании в 1-м квартале увеличилась на 11%, до 39 млрд руб. Выработка повысилась на 2,4%, до 29,1 млрд кВт*ч (без учета Богучанской ГЭС).

ИК «Фридом Финанс»

Акции «РусГидро» оказались наиболее устойчивыми к потрясениям, они торгуются на максимуме с конца ноября. Сильные квартальные результаты эмитента могут стать драйвером роста котировок, однако значительный потенциал в краткосрочном периоде, по нашему мнению, отсутствует. Потолком может стать уровень 0,85 руб. за бумагу. Мы не исключаем выплату дивиденда в размере около 0,045 руб. на акцию, что соответствует доходности 6%.Ващенко Георгий

ИК «Фридом Финанс»

Новости рынков |Softline смотрит в будущее смело - НИУ ВШЭ

- 24 мая 2022, 22:13

- |

Мы уже неоднократно писали про уникальную историю IT-компании Softlinе. И, конечно, радостно, когда позитивное мнение начинает подтверждаться на практике. А особенно, когда международная компания имеет еще и российские корни. Отметим самое главное:

1. Softline отрапортовала об отличных показателях за 4 квартал 2021 финансового года. Несмотря на некоторые сложности, компании удается уверенно расти. Увеличивается оборот – 39% г/г в постоянной валюте. Но, что важнее, наращивается рентабельность – рост валовой прибыли на 51% г/г. Глобально, компания усиленно работает на рост и увеличение присутствия на разных рынках. Об этом как раз свидетельствует рост оборота международного бизнеса, который достиг показателя в 48%. А это намного выше среднего показателя по группе.

( Читать дальше )

1. Softline отрапортовала об отличных показателях за 4 квартал 2021 финансового года. Несмотря на некоторые сложности, компании удается уверенно расти. Увеличивается оборот – 39% г/г в постоянной валюте. Но, что важнее, наращивается рентабельность – рост валовой прибыли на 51% г/г. Глобально, компания усиленно работает на рост и увеличение присутствия на разных рынках. Об этом как раз свидетельствует рост оборота международного бизнеса, который достиг показателя в 48%. А это намного выше среднего показателя по группе.

( Читать дальше )

Новости рынков |МТС может продемонстрировать устойчивую динамику роста - Велес Капитал

- 17 мая 2022, 16:11

- |

МТС представит свои финансовые результаты за 1К 2022 г. в среду, 18 мая.

Мы полагаем, что оператор продемонстрировал устойчивую динамику роста, несмотря на влияние ряда негативных факторов. Под давлением могли оказаться банковский бизнес и продажи розничной сети. Также мы ожидаем увидеть существенную просадку рентабельности OIBDA и чистой прибыли на фоне роста затрат, создания банковских резервов, увеличения процентных расходов и валютной переоценки. Компания не будет проводить звонок и вряд ли предоставит прогнозы на год. По всей видимости, пока откладывается публикация новой дивидендной политики, а решение о ближайшей выплате будет приниматься в частном порядке. Мы видим несколько факторов, которые могут побудить МТС не выплачивать финальные дивиденды за 2021 г. или как минимум сократить их объем. Наша текущая рекомендация и целевая цена для акций МТС находятся на пересмотре.

Согласно нашей оценке, выручка МТС по итогам квартала увеличилась на 7,5% г/г, чему главным образом способствовала динамика сервисной выручки. Мы полагаем, что доходы МТС от сервисов связи в России выросли на 7,7% г/г. В январе компания скорректировала тарифы примерно на уровне прошлогодней инфляции, что должно было стать основным драйвером в сегменте мобильной связи. В сегменте фиксированной связи помимо органического роста отражается эффект консолидации приобретенных ранее активов, наиболее крупный из которых — МТТ. С учетом консолидации рост выручки подразделения мог превышать 10% г/г. Доходы от международного роуминга не восстанавливались, но 1К сезонно является низким периодом для этой части бизнеса. Ранее ФАС намеревалась проверить обоснованность повышения тарифов МТС в этом году, но снизила регуляторное давление при нарастании экономических проблем и геополитической напряженности. В целом есть вероятность, что операторам позволят поднять тарифы не один раз в этом году, так как проведенная ранее корректировка может не покрыть инфляцию издержек.

( Читать дальше )

Мы полагаем, что оператор продемонстрировал устойчивую динамику роста, несмотря на влияние ряда негативных факторов. Под давлением могли оказаться банковский бизнес и продажи розничной сети. Также мы ожидаем увидеть существенную просадку рентабельности OIBDA и чистой прибыли на фоне роста затрат, создания банковских резервов, увеличения процентных расходов и валютной переоценки. Компания не будет проводить звонок и вряд ли предоставит прогнозы на год. По всей видимости, пока откладывается публикация новой дивидендной политики, а решение о ближайшей выплате будет приниматься в частном порядке. Мы видим несколько факторов, которые могут побудить МТС не выплачивать финальные дивиденды за 2021 г. или как минимум сократить их объем. Наша текущая рекомендация и целевая цена для акций МТС находятся на пересмотре.

Согласно нашей оценке, выручка МТС по итогам квартала увеличилась на 7,5% г/г, чему главным образом способствовала динамика сервисной выручки. Мы полагаем, что доходы МТС от сервисов связи в России выросли на 7,7% г/г. В январе компания скорректировала тарифы примерно на уровне прошлогодней инфляции, что должно было стать основным драйвером в сегменте мобильной связи. В сегменте фиксированной связи помимо органического роста отражается эффект консолидации приобретенных ранее активов, наиболее крупный из которых — МТТ. С учетом консолидации рост выручки подразделения мог превышать 10% г/г. Доходы от международного роуминга не восстанавливались, но 1К сезонно является низким периодом для этой части бизнеса. Ранее ФАС намеревалась проверить обоснованность повышения тарифов МТС в этом году, но снизила регуляторное давление при нарастании экономических проблем и геополитической напряженности. В целом есть вероятность, что операторам позволят поднять тарифы не один раз в этом году, так как проведенная ранее корректировка может не покрыть инфляцию издержек.

( Читать дальше )

Новости рынков |TCS Group отчитается в среду, 18 мая - Синара

- 17 мая 2022, 14:21

- |

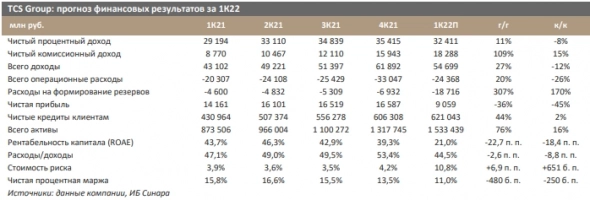

В среду (18 мая) TCS Group отчитается за 1К22.

Сокращенная отчетность, по мнению эмитента, удовлетворяет требованиям к раскрытию финансовой информации, установленным как Лондонской, так и Московской биржами. Проведение телефонной конференции для инвесторов или аналитиков не планируется.

Синара ИБ

Сокращенная отчетность, по мнению эмитента, удовлетворяет требованиям к раскрытию финансовой информации, установленным как Лондонской, так и Московской биржами. Проведение телефонной конференции для инвесторов или аналитиков не планируется.

По нашей оценке, чистая прибыль составит 9 млрд руб., что предполагает рентабельность капитала (ROE) на уровне 21%. Чистая процентная маржа, скорее всего, уменьшится по причине резкого удорожания фондирования с конца февраля. Кроме того, мы предполагаем значительный рост отчислений в резервы по кредитам из-за ожидаемого ухудшения ситуации на макроэкономическом уровне. С другой стороны, благодаря сильной волатильности валютных курсов и биржевых котировок, TCS Group, как мы полагаем, может показать очень хорошие комиссионные доходы, а также подтвердит способность сдерживать рост операционных расходов в непростых рыночных условиях.Найдёнова Ольга

Синара ИБ

Новости рынков |Пока нельзя наверняка сказать, готов ли Магнит выплатить дивиденды - Велес Капитал

- 28 апреля 2022, 14:50

- |

«Магнит» представит свои операционные и финансовые результаты за 1К 2022 г. в пятницу, 29 апреля. Мы полагаем, что прошедший квартал стал удачным для компании и ритейлер представит сильные показатели. Положительный сравнительный эффект продолжает оказывать консолидация Дикси. Также ускорение инфляции и ажиотажный спрос на некоторые категории товаров в марте, на наш взгляд, способствовали улучшению сопоставимых продаж. Совокупные продажи, по нашим расчетам, выросли почти на 37% г/г.

По нашему мнению, Магниту удалось компенсировать основные негативные эффекты на уровне валовой маржи, а на уровне EBITDA могло произойти небольшое снижение рентабельности в 0,1 п.п. г/г из-за консолидации Дикси. На днях Магнит может объявить финальные дивиденды за 2021 г. Сейчас сложно прогнозировать, сколько они могут составить, но если совет директоров одобрит выплату равную промежуточной, то доходность к текущей цене превысит 6,5%. Наша рекомендация и целевая цена для акций Магнита сейчас находятся на пересмотре.

( Читать дальше )

По нашему мнению, Магниту удалось компенсировать основные негативные эффекты на уровне валовой маржи, а на уровне EBITDA могло произойти небольшое снижение рентабельности в 0,1 п.п. г/г из-за консолидации Дикси. На днях Магнит может объявить финальные дивиденды за 2021 г. Сейчас сложно прогнозировать, сколько они могут составить, но если совет директоров одобрит выплату равную промежуточной, то доходность к текущей цене превысит 6,5%. Наша рекомендация и целевая цена для акций Магнита сейчас находятся на пересмотре.

( Читать дальше )

Новости рынков |Дивидендная доходность акций Газпрома за 2021 год может быть на уровне 23% - Sberbank CIB

- 27 апреля 2022, 14:40

- |

Газпром больше, чем кто-либо, выигрывает от высоких цен на газ в Европе, несмотря на то что цены экспортных контрактов устанавливает на основе корзины форвардов с существенным лагом относительно спотового рынка. По нашей оценке, экспортная цена «Газпрома» для Европы выросла за 4К21 в два раза до почти $600/тыс. куб. м. В то же самое время средняя спотовая цена TTF достигла беспрецедентных $1 140/тыс. куб. м. Весьма благоприятная ценовая конъюнктура, как мы полагаем, позволила «Газпрому» более чем компенсировать падение объема экспортных продаж (экспорт в Европу сократился на 17% с уровня предыдущего квартала, в страны дальнего зарубежья в целом — на 15%).

Мы ожидаем, что EBITDA в 4К21 выросла на 76% относительно предыдущего квартала до $19,4 млрд, а чистая прибыль — на 82% до $14,5 млрд (без учета разовых статей, которые могут появиться в отчетности в связи с выбытием ряда зарубежных активов). Свободный денежный поток, согласно нашей оценке, увеличился более чем втрое до $7,5 млрд, несмотря на сезонный рост капиталовложений и намерение менеджмента частично профинансировать инвестпрограмму 2022 года заранее, т. е. уже в 2021 году.

( Читать дальше )

Мы ожидаем, что EBITDA в 4К21 выросла на 76% относительно предыдущего квартала до $19,4 млрд, а чистая прибыль — на 82% до $14,5 млрд (без учета разовых статей, которые могут появиться в отчетности в связи с выбытием ряда зарубежных активов). Свободный денежный поток, согласно нашей оценке, увеличился более чем втрое до $7,5 млрд, несмотря на сезонный рост капиталовложений и намерение менеджмента частично профинансировать инвестпрограмму 2022 года заранее, т. е. уже в 2021 году.

( Читать дальше )

Новости рынков |Магнит опубликует предварительные финансовые и операционные результаты за 1К22 и покажет сильный рост выручки - Синара

- 27 апреля 2022, 12:00

- |

Магнит представит завтра предварительные операционные и финансовые и результаты за 1К22. Ожидаем от ретейлера значительного роста выручки благодаря мартовскому всплеску спроса, когда покупатели делали большие запасы, и консолидации Дикси.

В частности, выручка от реализации увеличится, по нашим расчетам, на 36% г/г и составит 539 млрд руб. Вместе с тем мы считаем вероятным небольшое снижение прибыльности: мы прогнозируем рентабельность по валовой прибыли на уровне 23,2% (-0,2 п. п. к 1К21), а по EBITDA — 6,9% (-0,1 п. п.) при валовой прибыли и EBITDA (по IAS 17) в размере соответственно 125 млрд руб. и 37 млрд руб. (+34% в обоих случаях) и чистой прибыли в 11,3 млрд руб.

Мы не ожидаем сильного влияния предварительных результатов Магнита за 1К22 на динамику цены акций: ситуация развивается стремительно, исторические данные стали менее важны. В текущих рыночных условиях компания может столкнуться с такими негативными факторами, как разрывы в цепочках поставок, изменения в спросе и рост расходов.

( Читать дальше )

В частности, выручка от реализации увеличится, по нашим расчетам, на 36% г/г и составит 539 млрд руб. Вместе с тем мы считаем вероятным небольшое снижение прибыльности: мы прогнозируем рентабельность по валовой прибыли на уровне 23,2% (-0,2 п. п. к 1К21), а по EBITDA — 6,9% (-0,1 п. п.) при валовой прибыли и EBITDA (по IAS 17) в размере соответственно 125 млрд руб. и 37 млрд руб. (+34% в обоих случаях) и чистой прибыли в 11,3 млрд руб.

Мы не ожидаем сильного влияния предварительных результатов Магнита за 1К22 на динамику цены акций: ситуация развивается стремительно, исторические данные стали менее важны. В текущих рыночных условиях компания может столкнуться с такими негативными факторами, как разрывы в цепочках поставок, изменения в спросе и рост расходов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс